Chứng chỉ tiền gửi là gì? Những điều cần biết về chứng chỉ tiền gửi

Chứng chỉ tiền gửi là một loại giấy tờ có giá trị được phát hành bởi tổ chức tín dụng. Để hiểu rõ chứng chỉ tiền gửi là gì? Hãy đi vào tìm hiểu chi tiết nào.

- Tín dụng đen là gì? Những điều có thể bạn chưa biết về tín dụng đen

- Hạn mức tín dụng là gì? Những thắc mắc về hạn mức tín dụng

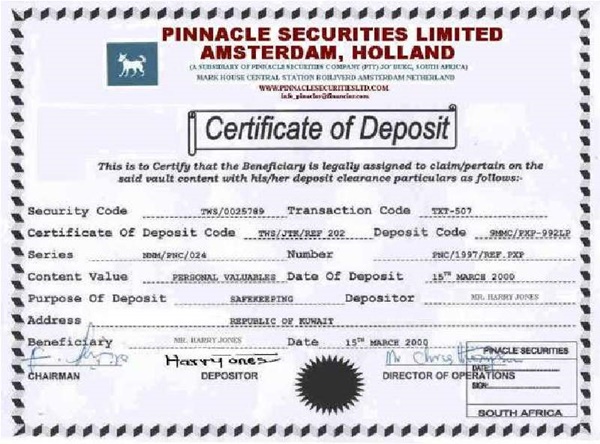

Chứng chỉ tiền gửi là gì?

Chứng chỉ tiền gửi có thể hiểu là loại giấy tờ có giá trị được phát hành bởi các tổ chức tín dụng. Chức năng chính của loại giấy tờ này là ghi nhận quyền sở hữu của khách hàng đối với những khoản tiền gửi có kì hạn. Những người có chứng chỉ tiền gửi sẽ được hưởng một tỉ lệ lãi suất nhất định tùy vào đơn vị phát hành. Những khoản tiền gửi này sẽ luôn được đảm bảo an toàn. (Xem thêm chứng chỉ tiền gửi là gì theo định nghĩa vi.wikipedia.org)

Chứng chỉ tiền gửi là gì?

Chứng chỉ tiền gửi sẽ được phân chia thành những loại khác nhau tùy vào mục đích sử dụng của khách hàng. Có 3 loại chứng chỉ tiền gửi thường thấy như sau:

- Chứng chỉ tiền gửi ghi danh: có ghi tên khách hàng, đó là người chủ sở hữu khoản tiền gửi đó.

- Chứng chỉ tiền gửi khuyết danh: Không có bất kì tên ai được ghi trên tờ chứng chỉ tiền gửi đó. Người nắm quyền sở hữu khoản tiền này là người cầm tờ chứng chỉ tiền gửi đó.

- Chứng chỉ tiền gửi ghi sổ: Đây là một dạng chứng chỉ không được phép chuyển nhượng cho người khác sở hữu. Với loại chứng chỉ này người chủ sở hữu sẽ được trả cả gốc lẫn lãi vào đúng thời hạn đáo hạn.

► Xem ngay: Những thông tin ngân hàng hữu ích được nhiều người xem nhất.

Những điểm đặc trưng của chứng chỉ tiền gửi

Đặc điểm chứng chỉ tiền gửi

Những đặc điểm để nhận biết chứng chỉ tiền gửi với các loại giấy tờ, sổ sách tín dụng khác là:

- Tiền lãi suất sẽ được hoàn trả định kì, thông thường là vào lúc đáo hạn

- Kì hạn dài, mệnh giá cao

- Những giấy tờ này được phép biếu tặng, cho, chuyển nhượng, mua bán cho người khác, theo quy định được pháp luật ban hành

- Không được phép rút tiền ra khi chưa đến thời hạn mà chỉ có thể rút khi hết thời hạn gửi.

Các tổ chức tín dụng phát hành chứng chỉ tiền gửi nhằm những mục đích sau:

- Hỗ trợ huy động vốn trung và dài hạn của ngân hàng.

- Công cụ giúp các ngân hàng có thể cân bằng nguồn vốn cần huy động của mình.

Từ những mục đích trên mà các tổ chức tín dụng thường đẩy mạnh hoạt động thu hút những khách hàng đến gửi tiền có kì hạn. Việc kêu gọi càng nhiều những khách hàng đến với ngân hàng để gửi tiền tiết kiệm với mệnh giá cao càng giúp ngân hàng có thể cân đối nguồn vốn cần huy động, nhất là vào thời điểm cuối năm.

► Tìm hiểu ngay: Các thông tin tìm việc ngân hàng TẠI ĐÂY.

Một số ưu, nhược điểm của chứng chỉ tiền gửi

Một vài những ưu, nhược điểm của chứng chỉ tiền gửi mà người sử dụng dịch cần phải nắm rõ để tránh những rủi ro không đáng có như sau:

Ưu nhược điểm chứng chỉ tiền gửi

Ưu điểm chứng chỉ tiền gửi

- Được coi như một dạng đầu tư tài chính an toàn, ít rủi ro nhất. Bởi nó nhận được sự bảo đảm với những quy định vô cùng khắt khe của các tổ chức tín dụng, có sự giám sát của ngân hàng nhà nước.

- Mức lãi suất của các chứng chỉ tiền gửi thường cao hơn so với việc bạn đi gửi tiết kiệm, kì hạn gửi lại dài.

- Nếu có nhu cầu về việc xoay vòng vốn trong thời gian mua chứng chỉ tiền gửi thì người chủ sở hữu có thể nhượng lại chứng chỉ này để vay vốn.

Nhược điểm

Bên cạnh những ưu điểm thì một số nhược điểm sau người dùng cần biết được trước khi đưa ra quyết định của mình:

- Tính thanh khoản thấp do không được phép rút trước thời hạn

- Chỉ phù hợp với những nhóm đối tượng nhất định bởi những thủ tục và sự ràng buộc về kì hạn của loại chứng chỉ tiền gửi này khá phức tạp.

► Theo dõi ngay: Tin tức tìm việc ngành ngân hàng và các ngành nghề khác tại timviec.com.vn

Qua những vấn đề được nêu ra trên thì người cần phải có sự tính toán khi đưa ra những quyết định về việc lựa chọn chứng chỉ tiền gửi. Hãy nghiên cứu thật kĩ trước khi đưa ra những quyết định để không cảm thấy hối tiếc về khoản đầu tư này.

Bài viết liên quan